科技云报道原创。

最近,阿里云、腾讯云、华为云等头部云计算厂商纷纷发布产品降价公告,云计算市场新一轮价格战硝烟弥漫。

此轮云产品降价背后,折射出的是竞争激烈的市场和快速发展的技术,标志着云服务市场已经走过快速扩张期,从“增量”拓展步入到“存量”深耕的新阶段。

长期来看,云计算市场的发展虽然还远未触及“天花板”,但一个事实也不容忽视,“躺赚”时代结束了。

云服务商想要赢得更多市场份额,还要深度扎根千行百业,根据行业特点提高产品和服务质量,调整云服务结构模式,推动云服务走实向深。

云服务“价格战”硝烟弥漫

5月16日,腾讯云宣布对多款核心云产品降价,部分产品线最高降幅达40%,降价政策将在6月1日正式生效。

其中,云服务器方面,腾讯云将针对部分区域云服务器实例特惠时长加大折扣力度,价格降幅最高将达40%;云网络方面,腾讯云对负载均衡CLB(即弹性负载均衡)的LCU(用来衡量独享型ELB处理流量能力的指标)费降价18%,对标准型NAT(网络地址转换)网关降价15%;数据库方面,腾讯云数据库TDSQL-C serverless全新发布资源包付费模式,刊例价对比同规格包年包月产品降幅高达25%。

腾讯集团副总裁、云与智慧产业事业群COO、腾讯云总裁邱跃鹏表示,在健康可持续战略下,腾讯云更加聚焦产品,通过技术创新、供应链整合等一系列手段,不断打造核心产品的极致性价比,也将通过价格调整,进一步向用户释放技术红利。

此前,阿里云早已打响“价格战”的“第一枪”。4月26日,阿里云宣布史上最大规模降价,核心产品价格全线下调15%至50%,存储产品最高降幅达50%。

当日,阿里巴巴董事会主席兼CEO、阿里云智能集团CEO张勇表示,大规模降价是希望将技术红利更多回馈给客户和伙伴,持续降低用云成本,扩大云的市场空间。

此外,在5月15日举行的2023阿里云国际伙伴大会上,阿里云又发布全新的国际伙伴政策,产品优惠幅度最高至40%。

总的来看,云计算厂商降价有三方面背景:一是随着经济的强势复苏,对于中小企业来说有巨大的机会,众多厂商都想抓住中小企业市场;二是数字经济快速发展,AI时代来临,尤其是大模型带来的对算力的巨大需求;三是或许与头部企业旗下云计算业务未来的分拆上市有关,希望以规模效应形成对二级市场的良好支撑。

基于这三个方面的考虑,这些企业选择降价,以价换量。

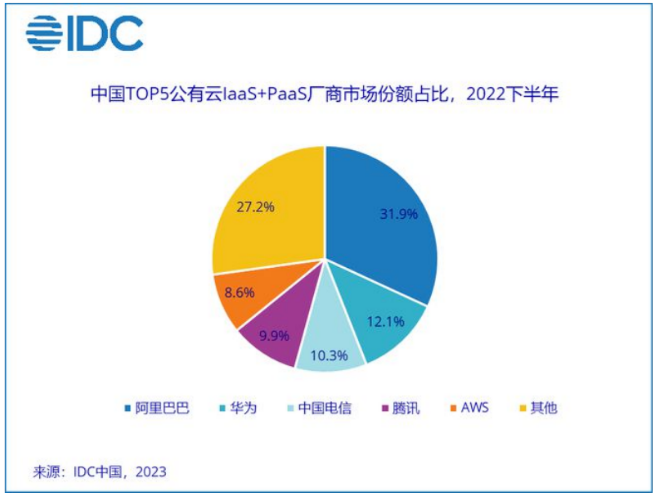

调研机构IDC发布的《中国公有云服务市场(2022下半年)跟踪》报告显示,2022下半年,中国云计算市场规模为188.4亿美元,相比上半年增长24.5%,中国公有云服务市场增长稳中有降,其中IaaS+PaaS(基础设施即服务+平台即服务)市场2022下半年同比增长19.0%,与2021年下半年同比增速(42.9%)相比下滑23.9%,与2022上半年同比增速30.6%相比下滑11.6%,增速均有明显放缓。

伴随市场放缓,2022年下半年,头部云厂商的排名也发生了变化。

其中,阿里云市场份额从36.7%降至31.9%,排名保持第一;华为云市场份额从10.8%增至12.1%,排名从第三升至第二;天翼云市场份额从8.9%增至10.3%,排名从第四升至第三。腾讯云市场份额从11.1%降至9.9%,跌至第四名。

近年来,包括阿里、腾讯等互联网厂商的云业务增速逐渐放缓,而中国移动、中国电信等运营商云的市场份额却在不断扩大。

以阿里云为例,财报显示,2021年至2022年的8个季度里,阿里云业务的收入同比增速(抵消跨分部交易的影响后)分别为37%、29%、33%、20%、23%、10%、4%、3%,增速下降明显。

百度方面,2020年至2022年,公司核心业务云服务年度收入同比增速分别为44%、64%和18%,也呈现下降态势。

与此同时,电信运营商的云业务增长速度迅猛,市场份额持续提升。

2022年,中国电信旗下云业务子公司天翼云实现收入579亿元,同比增长107.5%;中国移动云收入达到503亿元,同比增长108.1%;联通云继续翻倍增长,实现收入361亿元,同比增速达121%。

AI或催动云计算迎新一轮景气度上行

本轮云产品降价的背后,是各大服务商对云市场未来发展的研判。

从市场供给看,以电信运营商为主的厂商持续发力公有云特别是政企市场,市场竞争生态发生极大改变。日趋激烈的竞争迫使云服务商通过降价维持业务增速。

从市场需求看,中小企业上云意愿不强,市场难以拓展,降价成为云服务商抢占市场份额的重要策略。

从技术推动看,以ChatGPT为代表的人工智能爆火,其超大规模人工智能模型和海量数据对高算力提出新要求,将拉动云计算算力需求快速增长。各大云厂商借此纷纷出击,通过降价提前抢占客户,构筑先发优势。

目前来看,公有云市场仍为整体云市场底座,行业云建设为非公有云提供增长机遇,整体云市场从市场格局看,公有云市场格局仍旧稳定,但头部厂商面临较强增长压力。

云计算服务目前在供给端已形成较为稳固的市场格局,上云、用云亦成为需求侧的广泛共识。

但云计算服务市场已经过了“概念变现”阶段,要从“能力变现”角度出发去探寻多元增长曲线,用长时间的技术能力升级、生态能力构建换取更广阔的市场空间。

AI在云计算服务产业链的各个环节持续渗透,从底层算力对智能的支撑到多厂商大模型的发布再到PaaS与SaaS厂商与Al能力的融合,厂商在积极向智能方向升级的同时也收获着AI带来的产品增效升级客户使用体验。

目前,全球云服务市场虽有所回暖,但增速放缓,主要原因在于各行业数字化进程延缓,云服务行业存量市场中业务拓展带动的营业收入增长有限。

新用户为更好应对潜在市场风险,更为谨慎地开展上云用云规划,云服务市场增量动力不足。因此,存量市场云消耗不足,增量市场云投入有限,导致整体云市场增速放缓。

抢占新一轮产业竞争制高点

数据显示,2023财年第三财季,微软智能云部门营业收入为221亿美元,同比增长16%,远超市场预期。谷歌云业务也首次实现盈利,息税前利润1.91亿美元。

受全球经济不确定性影响,与上一财季相比,全球云计算三强整体增长也放缓,增长率下降约4个百分点。

但是,自2022年12月微软云支撑的ChatGPT发布以来,人工智能大模型云服务为微软云市场注入新活力,微软云业务增长远超市场预期。同样,谷歌也得益于在人工智能领域的发力,云计算业务实现盈利。

由此可以看出,智能云正成为全球云计算服务市场增长的新动能。云服务商积极布局人工智能,不断强化自身技术,持续推出新产品和服务,仍能在云服务市场找到差异化竞争优势。

面对激烈的市场竞争,我国云服务厂商应该摆脱靠低水平的价格竞争,应该在产品创新上下功夫,加快人工智能算力、大模型算法云、元宇宙服务等新产品的投入,抢占新一轮云计算竞争的制高点。

随着AI大模型时代到来,智能算力成为普遍需求,云计算服务的模式和格局或将生变。随着大模型走向成熟,云计算服务格局逐步从以算力为基础的平台IaaS,走向以模型能力为主的平台MaaS,AI能力将逐步放大,成为主要需求。

尽管新一轮“价格战”正打得如火如荼,对于云计算行业的价格战无需惊讶,在国际市场上,降价也是一些头部企业的常用手段和核心策略。包括亚马逊AWS、微软Azure和谷歌等公司,自上线以来已多次启动降价策略。

从整体市场发展来看,尽管市场增速放缓,但受益于信创、数字经济等多个概念利好驱动,尤其是ChatGPT等AI模型引发海量算力需求,国内云计算市场仍面临广阔的增长空间行。

随着ChatGPT与云产品的加速融合,行业加速朝“自动化”“数智化”发展进程,产业商业价值实现再度拓宽。

【关于科技云报道】

专注于原创的企业级内容行家——科技云报道。成立于2015年,是前沿企业级IT领域Top10媒体。获工信部权威认可,可信云、全球云计算大会官方指定传播媒体之一。深入原创报道云计算、大数据、人工智能、区块链等领域。